CNPJ Inapto: O Que Significa e Como Regularizar sua Situação

O que é um CNPJ inapto?

Consequências de um CNPJ Inapto

Causas Comuns da Inaptidão

Como regularizar um CNPJ inapto?

Como Evitar a Inaptidão no Futuro?

CNPJ inapto o que fazer?

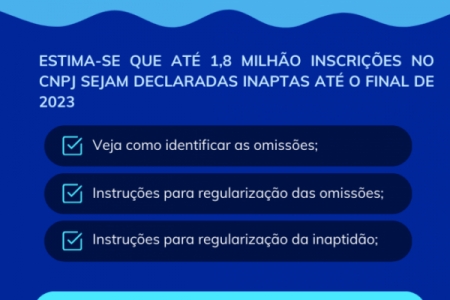

A Receita Federal está intensificando, no 2º semestre de 2023, as ações para declarar a inaptidão de inscrições no Cadastro Nacional da Pessoa Jurídica (CNPJ) de contribuintes que estejam omissos na entrega de escriturações e de declarações nos últimos cinco anos, em especial com relação à Declaração de Débitos e Créditos Tributários Federais (DCTF), à Declaração Anual do Simples Nacional – Microempreendedor Individual (DASN-Simei), à Declaração de Informações Socioeconômicas e Fiscais (Defis), ao Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório (PGDAS-D), à Escrituração Contábil Fiscal (ECF) e à Escrituração Fiscal Digital (EFD Contribuições).

Com efeito, a inscrição no CNPJ pode ser declarada inapta em decorrência da omissão por mais de 90 dias na entrega de qualquer uma das obrigações acessórias supracitadas, conforme disposto no inciso I do art. 38 da Instrução Normativa RFB nº 2.119, de 6 de dezembro de 2022. O Ato Declaratório Executivo de inaptidão passará a ser publicado na página da RFB na internet pela Delegacia da Receita Federal do Domicílio Tributário do Contribuinte. Estima-se que até 1,8 milhão inscrições no CNPJ sejam declaradas inaptas até o final de 2023. Para que não tenha sua inscrição no CNPJ declarada inapta, o contribuinte deve sanear as omissões de escriturações e de declarações dos últimos 5 (cinco) anos.

Veja como identificar as omissões

Para consultar a existência de omissões na entrega de suas obrigações acessórias, o contribuinte deve acessar o Centro Virtual de Atendimento (e-CAC) no serviço “Certidões e Situação Fiscal”, nos itens “Consulta Pendências – Situação Fiscal”.

Instruções para regularização das omissões:

O contribuinte pode consultar as orientações para regularização das omissões neste link

https://www.gov.br/receitafederal/pt-br/assuntos/orientacao-tributaria/cobrancas-e-intimacoes/controle-de-entrega-de-declaracoes/orientacoes-sobre-o-termo-de-intimacao-por-omissao-na-entrega-de-declaracoes

Instruções para regularização da inaptidão:

Caso a inscrição no CNPJ já tenha sido declarada inapta, o contribuinte pode consultar as orientações para restabelecimento da inscrição neste link

https://www.gov.br/receitafederal/pt-br/assuntos/orientacao-tributaria/cobrancas-e-intimacoes/controle-de-entrega-de-declaracoes/declaracao-de-inaptidao-da-inscricao-no-cnpj

Fonte: Receita Federal

Receita Federal passará a acompanhar dados e transações de todas as pessoas físicas e jurídicas

Como Abrir uma Empresa 10 Passos Essenciais

Todos nós pensamos em ter um futuro melhor e extensivo à família e para chegar a este objetivo, muitos sonham em um dia abrir o seu próprio negócio. O sonho é o primeiro passo para a realização, no entanto, muitos se perdem no caminho pela ausência de um planejamento. Outros colocam a sua “galinha dos ovos de ouro” nas mãos de pessoas inexperientes e o resultado é a triste estatística de que a maioria dos negócios abertos, fecham as portas em até dois anos. Esse material logicamente não esgota o assunto, mas para não cair nas armadilhas descritas, seguem algumas dicas importantes:

Live Completa: de como abrir uma empresa

1 – DEFINIÇÕES

A primeira coisa a fazer é definir o que se quer. Alguns empreendedores perdem o foco do seu negócio quando começam a “atirar para todo lado” e não definem o objeto, o tamanho e a meta a ser atingida a curto, médio e longo prazos.

Seu negócio pode ser realizado pelo e-commerce, apenas pela internet, ou poderá ter uma loja física. Nesse caso, terá que computar o valor do aluguel, a localização, área de estacionamento, cores do ambiente, decoração interna e externa, profissionais envolvidos, infraestrutura, custos envolvidos, capital de giro necessário, ou seja, o plano de negócio é muito importante. O Sebrae é o órgão mais indicado para auxiliar o pequeno empreendedor na formatação do seu plano de negócio.

Após esta etapa, procure um profissional da área para lhe auxiliar, pois cada definição do seu negócio tem uma consequência nos custos envolvidos e nas obrigações legais.

2 – CONTATE UM CONTADOR

Você precisa de um contador para abrir e acompanhar a sua empresa, independente do porte dela. Por falar em porte de empresa, entenda em que faixa vai está inserida a sua:

MEI: Faturamento anual de até R$81 mil.

ME: Faturamento anual de até R$360 mil.

EPP: Faturamento anual de até R$4 milhões e oitocentos mil.

Médio Porte => Faturamento anual de R$4,8 até 20 milhões.

Grande Porte => Faturamento anual acima de R$20 milhões.

Alguns empreendedores vão seguindo esta ordem na medida em que o faturamento vai aumentando, no entanto, outros empreendimentos já começam em qualquer uma das faixas, tudo depende do investimento empregado e do seu retorno ao longo do tempo. O contador será seu maior parceiro neste planejamento, pois este profissional já tem experiência prática assessorando outros empresários e poderá transmitir dicas valiosas.

O Micro Empreendedor Individual (MEI) tem sido o mais penalizado com o discurso de que não precisa de um contador, pois normalmente é o que menos entende das obrigações empresariais e sem uma assessoria adequada, tem se complicado na administração do seu negócio. Talvez até não precise de um acompanhamento mensal, mas periodicamente é importante para o crescimento sadio do pequeno empreendimento.

A NTW Contabilidade e Gestão Empresarial é uma rede de escritórios contábeis de referência nacional, com mais de 110 unidades espalhadas em 23 estados da federação, atendendo mais de 6.500 empresas em diversos ramos de atividades e que conta com profissionais renomados, premiados e que se preocupam com a ética, transparência, pronto atendimento e em ser parceiros de negócios de seus clientes. Vale a pena consultar uma unidade perto de você.

3 – DEFINA O MODELO DE TRIBUTAÇÃO

Outra definição essencial a ser feita com o seu contador é quanto ao modelo de tributação:

MEI – Micro Empreendedor Individual => Este recolhe um valor fixo mensal que já engloba todos os seus tributos devidos, inclusive sua contribuição previdenciária que lhe confere direito aos benefícios do INSS, com exceção da aposentadoria por tempo de contribuição.

A Contribuição do MEI - Microempreendedor Individual, para 2020 é de:

| MEIs – Atividade | INSS - R$ | ICMS/ISS - R$ | Total - R$ |

| Comércio e Indústria - ICMS | 52,25 | 1,00 | 53,25 |

| Serviços - ISS | 52,25 | 5,00 | 57,25 |

| Comércio e Serviços - ICMS e ISS | 52,25 | 6,00 | 58,25 |

Informações e registros pelo portal oficial do MEI: www.portaldoempreendedor.gov.br

* Optante pelo Simples Nacional => Este é o menor formato de tributação, porém, pode não ser vantajoso para qualquer atividade, é bom avaliar bem este item.

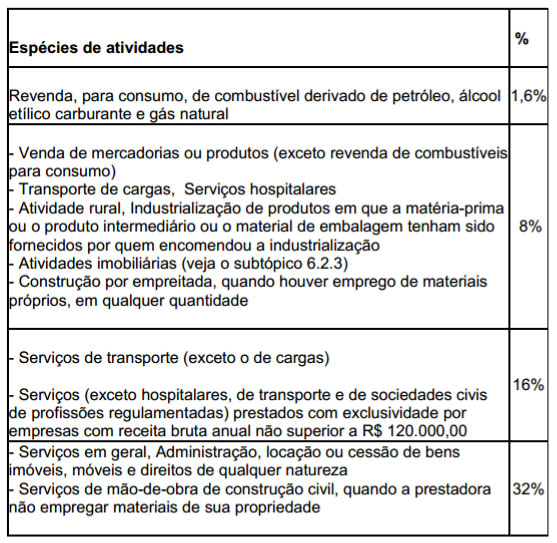

* Optante pelo Lucro Presumido => Este modelo normalmente é o ideal para quem não pode optar pelo Simples Nacional. Assim como no Simples Nacional, a tributação é calculada sobre o faturamento mensal que corresponde ao total de notas fiscais emitidas ou receitas auferidas no mês. Neste formato, o governo já presume um lucro de acordo com a atividade a ser exercida para aplicação das alíquotas tributárias.

Tabela Lucro Presumido:

para visualizar apenas a tabela clique

* Optante pelo Lucro Real => Este é o formato mais complexo, pois a tributação não é direta sobre o faturamento, mas sobre o lucro líquido que é obtido através das receitas reduzidas de todas as despesas dedutíveis. Comumente, as grandes corporações utilizam este formato de tributação.

Definidos os detalhes da sua empresa, obrigações e custos alinhados com seu contador e formatadas no seu plano de negócio, mãos à obra. Vamos fazer o contrato social que é o documento oficial para a abertura da sua empresa.

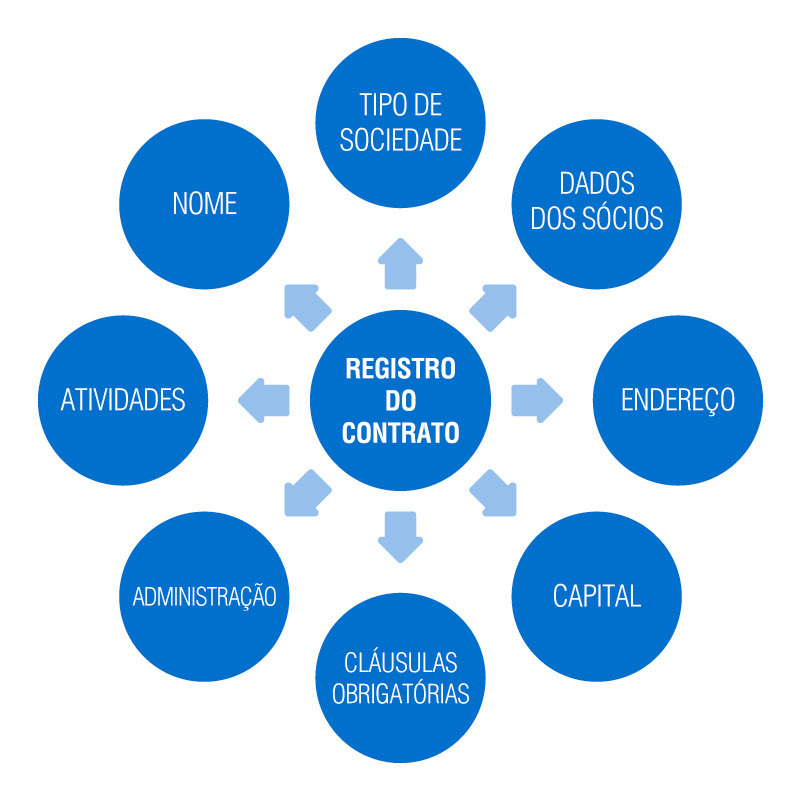

4 – REGISTRO DO CONTRATO OU ESTATUTO SOCIAL

No contrato social são descritos os seguintes:

- Tipo de sociedade: MEI e Unipessoal (Apenas um empresário), LTDA (Mais de um sócio), S/A (Sociedade Anônima) ou até mesmo uma entidade sem fins lucrativos.

- Dados detalhados dos sócios

- Dados da empresa como: Nome empresarial, nome de fantasia, objetos (atividades a serem exercidas), endereço completo, responsável técnico quando for o caso.

- Capital a ser investido no negócio.

- Participação de cada sócio no capital social.

- Administração da sociedade

- Outros artigos padrões do contrato social que são obrigatórios exigidos pela Junta Comercial, Cartórios ou Órgãos de Classe como a OAB.

O primeiro órgão de registro é o da Junta Comercial ou do Cartório de Pessoas Jurídicas de seu estado, no caso do estatuto de entidades sem fins lucrativos. É a partir desse registro que a empresa passará a existir oficialmente. Para as empresas com registro na Junta Comercial, a emissão do CNPJ (RFB) já vai concomitantemente com o registro do contrato social, para as entidades com registro em cartório, deve ser feito o registro no CNPJ após os trâmites cartoriais.

Alguns detalhes são necessários observar, mas o seu contador deve lhe orientar, entre eles, você precisará realizar previamente uma consulta do nome empresarial escolhido, para verificar se já não existe outra empresa registrada com o mesmo nome e existem algumas regras obrigatórias também quanto à escolha do nome empresarial.

Com a REDESIM, um formato de registros integrados utilizados em vários estados, o contrato social já poderá sair com a inscrição municipal e estadual também.

5 – ALVARÁ DO CORPO DE BOMBEIROS MILITAR

O alvará de funcionamento da empresa junto ao Corpo de Bombeiros é obrigatório e será exigido nas etapas seguintes da abertura da sua empresa. Os documentos anteriormente obtidos devem ser apresentados juntamente com alguns requerimentos próprios. Atualmente os acessos e acompanhamentos têm sido feitos de forma online.

6 – INSCRIÇÃO MUNICIPAL E ESTADUAL

A inscrição municipal é obrigatória a todas as empresas. Os documentos já obtidos inicialmente devem ser apresentados, juntamente com alguns requerimentos próprios de cada município.

A inscrição estadual é obrigatória para as empresas comerciais e equiparadas, transportes e alguns serviços como comunicação e energia. Logo após este cadastro, deve se atentar para a solicitação de autorização para emissão da nota fiscal eletrônica e envio das declarações mensais como o Sped Fiscal.

7 – ALVARÁ DE LOCALIZAÇÃO E FUNCIONAMENTO

Após o cadastro no município (CIM – Cadastro de Inscrição Municipal), será emitida uma TLF – Taxa de Licença de Funcionamento que normalmente tem a sua cobrança semestral. Outro importante documento a ser obtido é o alvará de funcionamento. Existe uma relação de documentos específicos a serem apresentados para obtenção deste importante documento.

8 – INSCRIÇÕES EM ÓRGÃOS DE REGULAÇÃO E DE CLASSE

Dependendo das atividades a serem exercidas, existem autorizações específicas de órgãos de vistoria e regulação. Os requisitos são variáveis e dependem de vários outros fatores como o local de instalação, porte da empresa, profissionais envolvidos, entre outros. Entre as inscrições e licenças mais solicitadas, podemos destacar:

Licença ambiental: Expedida por órgãos Municipais e Estaduais de meio ambiente, IBAMA, CIPOMA e CPRH. Geralmente é exigida das empresas que exercem atividade industrial, metalúrgica, mecânica, têxtil, química, de calçados e atividades agropecuárias.

Licença da vigilância sanitária: Obtida em órgãos Municipais, Estaduais e Federais de vigilância sanitária. É exigida principalmente de empresas que atuam no setor de alimentação, medicamentos, cosméticos, porém várias outras atividades necessitam do alvará de funcionamento da vigilância sanitária.

Registros em órgãos de classe específicos da atividade a ser exercida como o da contabilidade (CRC), odontologia (CRO). representantes comerciais (CORE), farmácia (CRF), advogados (OAB), etc.

Outras inscrições também podem ser exigidas em órgãos federais, como Receita Federal, Ministério da Agricultura, Turismo, Pecuária, Abastecimento, Polícia Federal, entre outros.

9 – ENFRENTAR A BUROCRACIA

Abrir uma empresa no Brasil ainda é muito burocrático, portanto, não se desespere se o seu processo de abertura travar em algum destes órgãos, pois é assim mesmo. Estudos revelam que abrir uma empresa no País leva em média 53 dias. Esta burocracia para a plena regularização está entre as maiores do mundo.

10 – ADMINISTRE

Aberta a sua empresa, administre todos os recursos investidos, utilize um sistema de gestão para controle das receitas, despesas, estoques, clientes e fornecedores. Acompanhe seu fluxo de caixa, separe os gastos pessoais dos gastos da empresa, cuide bem de seus colaboradores, faça um pós venda eficiente, ganhe menos, mas ganhe sempre e principalmente, faça valer todo o seu esforço de abrir o negócio dos seus sonhos, não coloque o futuro da sua empresa em risco. No mercado, com esta globalização e com o avanço da tecnologia, tem de tudo por aí, portanto, selecione bem quem serão seus parceiros, seus profissionais e trabalhe firme com foco, força e fé rumo ao seus objetivos.

Se você empresário pretende abrir um CNPJ, abrir uma empresa, montar seu próprio negócio, seja um negócio inovador, seja negócio pequeno a partir de mil reais por exemplo ou mesmo uma empresa maior, abrir um MEI, abrir uma micro empresa (ME), abrir LTDA ou uma sociedade Unipessoal...não deixe de consultar um contador, pela experiência, ele terá dicas valiosas.

Deseja ter o e-book nas suas mãos para revisar quando quiser? Clique Aqui.

Por Fábio Faros Contador – NTW Contabilidade Recife

Seu CNPJ Cancelado

Muitas empresas, entidades, igrejas, associações e outros contribuintes inscritos no Cadastro Nacional da Pessoas Jurídicas (CNPJ) que não vêm enviando anualmente suas declarações, poderão ter o seu CNPJ cancelado em breve.

Conforme publicado no site contábeis.com.br, a Receita Federal está intensificando as ações para declarar a inaptidão de inscrições no Cadastro Nacional de Pessoa Jurídica (CNPJ) de contribuintes que estejam omissos na entrega de escriturações e de declarações nos últimos cinco anos, em especial das Declarações de Débitos e Créditos Tributários Federais (DCTF).

A inscrição no CNPJ pode ser declarada inapta em decorrência da omissão na entrega de quaisquer declarações por dois exercícios consecutivos.

O Ato Declaratório Executivo (ADE) de inaptidão passará a ser publicado na página da Receita Federal na internet pela Delegacia da Receita Federal do Domicílio Tributário do Contribuinte.

As próximas ações relacionadas à omissão de declarações serão voltadas para Declaração Anual do Simples Nacional - Microempreendedor Individual (DASN-Simei), Declaração de Informações Socioeconômicas e Fiscais (Defis), Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório (PGDAS-D) , Escrituração Contábil Fiscal (ECF) e Escrituração Fiscal Digital (EFD Contribuições).