Novo REFIS Federal já está sendo discutido no Senado

O Governo e o Senado avaliam que a criação de um novo projeto de renegociação de dívidas de empresas, chamado de Refis, seja aprovado na Casa até o fim de maio.

A medida ainda não foi à pauta no Congresso por falta de concordância do Ministério da Economia, de Paulo Guedes, que não apoia a ideia. Articuladores do Governo no Senado negociam com a pasta para viabilizar a votação no prazo.

Tramitação

A proposta é do presidente do Senado, Rodrigo Pacheco (DEM-MG). O senador defende a ideia como uma forma imediata de ajudar empresas em meio à pandemia da covid-19.

Há baixa controvérsia no Congresso, e Guedes reconhece a necessidade de apoiar empresas que devem ao Fisco, mas resiste ao Refis porque prefere que a negociação seja dentro da reforma tributária.

A Economia também diz que a negociação individual de dívidas é possível por meio da transação tributária –modalidade que foi regulamentada em 2020 pela Lei 13.988.

Para a equipe econômica, o ideal seria analisar caso a caso antes de autorizar a renegociação. Por isso, auxiliares de Guedes admitem as conversas com o Senado sobre o Refis, mas querem negociar o modelo do programa.

Novo Refis

O receio é criar um programa com regras genéricas, que beneficiem as empresas que precisam do parcelamento, mas também empresas que ainda têm condições de manter os pagamentos ao governo.

Programas de regularização como o proposto pelo presidente do Senado custaram R$ 176 bilhões. A informação está em estudo de 2020 feito pela Receita Federal. R$ 176 bilhões em 18 anos. Houve 40 programas no período. O órgão não vê a ideia com bons olhos.

As renegociações de dívidas dos pagadores de impostos têm como objetivo regularizar a situação dos devedores. Técnicos argumentam, porém, que as regras tornam vantajoso deixar de pagar os tributos para aplicar os recursos no mercado financeiro.

O programa tenta conseguir o pagamento de pelo menos parte do valor devido, mas a arrecadação fica abaixo da esperada porque muitas empresas ficam inadimplentes.

Programa | Renúncia (bilhões) |

Refis Crise I - MP 449/08 e Lei 11.941/09 | 61,0 |

Refis Crise II - Lei 12.865/13 e 12.973/14 | 3,0 |

Refis Crise III - MP 12.996/14 e Lei 11.941/09 | 12,0 |

PIS-Cofins instituições financeiras - Lei 12.865/13 | 8,1 |

Tributação Bases Universais - Lei 12.865/13 | 16,9 |

Pert (Programa Especial de Regularização Tributária) | 38,5 |

Prem (Programa de Regularização de Estados e Municípios) | 12,7 |

PRR (Programa de Regularização Rural) | 7,6 |

Simples Nacional Especial - PLP dezembro/2017 | 16,4 |

Total | 176,0 |

O Governo deixou de arrecadar R$ 176 bilhões com os últimos programas de renegociação de dívidas.

Cerca de 50% dos optantes tornam-se inadimplentes de obrigações correntes ou de parcelas do respectivo programa. O índice de quitação nesses casos é muito baixo.

FONTE: Contábeis.com

STF valida incidência de Imposto de Renda sobre depósitos bancários

Votos

FONTE: Migalhas

ME também deve pagar a DIFAL

FONTE: tributário nos bastidores

Pernambuco lança programa de descontos para débitos de ICMS

Contribuintes de Pernambuco podem aderir a programa que concede redução de até 90% da multa e juros relativos a débitos do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) cujo fato gerador tenha ocorrido até 31 de agosto de 2020. Isso representa uma grande abrangência do benefício fiscal, ao alcançar todos os períodos fiscais anteriores a setembro de 2020. O contribuinte tem até o dia 28 de junho para aderir ao programa e ficar em dia com o Fisco Estadual, conforme estabelecido pela Lei Complementar nº 449/2021.

O benefício fiscal aplica-se a todos os contribuintes do ICMS, exceto os optantes pelo Simples Nacional. Essa exceção é uma restrição prevista no Convênio ICMS 87/2020, que autorizou o Fisco a conceder essas reduções. A adesão ao programa do Governo do Estado é feita por meio da Secretaria Estadual da Fazenda (Sefaz-PE) e da Procuradoria Geral do Estado de Pernambuco (PGE-PE).

ABRANGÊNCIA – O programa alcança os seguintes débitos de ICMS: débitos já lançados pela Sefaz-PE através de Notificação de Débito, Auto de Infração, Auto de Apreensão ou Termo de Acompanhamento e Regularização; débitos ainda não lançados pela Sefaz-PE e a serem regularizados espontaneamente por meio de Regularização de Débito; débitos inscritos ou não na Dívida Ativa do Estado; débitos de substituição tributária e aqueles referentes à venda interestadual para consumidor final.

Podem ser beneficiados, também, saldos remanescentes de débitos já parcelados pelo contribuinte. Importante ressaltar que foram concedidas oportunidades de parcelamento de débitos além das regras permitidas regularmente, retirando, temporariamente, o limite de quantidade de parcelamentos e reparcelamentos dos débitos.

DESCONTOS - Os percentuais de redução de multa e juros variam de acordo com a forma de pagamento do débito e a quantidade de parcelas, no caso de parcelamento. Para pagamento à vista, a redução de multa e juros é de 90%. Para pagamento parcelado: até 6 parcelas, redução de 80%; entre 7 e 12 parcelas, 70%; entre 13 e 24 parcelas, 60%; entre 25 e 36 parcelas, 50%; entre 37 e 48 parcelas, 40%; e entre 49 e 60 parcelas, 30%.

PARA ADERIR - O ingresso no programa será efetuado por solicitação no site da Sefaz-PE (www.sefaz.pe.gov.br) e por meio do Telesefaz (08002851244 ou 31836401). Lá, é possível visualizar os débitos, selecionar aqueles que deseja pagar/parcelar, simular parcelamentos e emitir a guia de recolhimento da primeira parcela ou parcela única nos casos de pagamento à vista.

Contribuintes com débitos inscritos em dívida ativa também podem solicitar adesão ao programa entrando em contato com a PGE-PE pelos e-mails percpe2021@pge.pe.gov.br ou atendimento.fazendaestadual@pge.pe.gov.br.

Para os serviços não disponibilizados na internet, o interessado poderá encaminhar e-mail para a ARE do seu Domicílio Fiscal, cujos endereços dos e-mails institucionais podem ser obtidos no site da Secretaria da Fazenda.

Efeitos retroativos sobre a exclusão do ICMS na base de cálculo de PIS/COFINS?

O Supremo Tribunal Federal julgará nesta quinta-feira (29/4) a modulação dos efeitos da decisão da própria Corte que entendeu pela não incidência do ICMS na base de cálculo do PIS e da Cofins.

Em 2017, os ministros decidiram que o ICMS não integra a base de cálculo das duas contribuições, que são destinadas ao financiamento da seguridade social. Segundo a decisão, o valor recebido como ICMS repassado ao consumidor não pode ser considerado faturamento. Por isso, o PIS e a Cofins devem incidir apenas sobre o valor efetivamente faturado pela empresa com a venda de seus produtos e mercadorias, sem incluir o imposto.

Para os ministros, o faturamento das empresas se limita a receitas relacionadas a seu objeto social e que, assim, integram seu patrimônio, sem valores transitórios. O processo tem repercussão geral, impactando contribuintes de todo o país.

A decisão, baseada no voto da relatora, ministra Cármen Lúcia, não prevê limitação temporal ou material sobre a exclusão da base de cálculo do PIS e da Cofins. Em regra, as declarações de inconstitucionalidade possuem efeito retroativo. Dessa maneira, sem a modulação dos efeitos, os contribuintes poderiam obter a restituição dos valores de ICMS pagos indevidamente nos cinco anos anteriores a cada ação. O ressarcimento poderia ser feito via pagamento de precatório ou via compensação.

Se a decisão não for modulada, o impacto nos cofres públicos será da ordem de R$ 250 bilhões, afirma a Procuradoria-Geral da Fazenda Nacional. Por isso a entidade apresentou embargos de declaração, pedindo a decisão só tenha efeitos após o julgamento do recurso.

A PGFN também requereu que o STF deixe claro qual é o critério de cálculo da parcela do ICMS que pode ser retirado da base de cálculo do PIS e da Cofins. A procuradoria quer saber se o tributo a ser excluído é o indicado na nota fiscal ou a quantia realmente paga pelo contribuinte. Neste último caso, a cota de ICMS eliminada da base de cálculo do PIS e da Cofins seria reduzida.

Exemplos de modulação

No julgamento desta quinta, o Supremo também poderá decidir se, para modular os efeitos de decisões em recursos extraordinários, é preciso ter maioria simples (votos de seis ministros) ou maioria qualificada (votos de dois terços — ou seja, oito ministros).

Em caso de modulação, a Corte terá que concluir os efeitos valem a partir de 2017 — data de julgamento do mérito — ou a partir de 2021 — data de julgamento dos embargos da PGFN.

Além disso, o STF deverá avaliar se os efeitos valerão para as ações já ajuizadas e para os valores já pagos.

Em março, o presidente do STF, Luiz Fux, enviou ofício aos presidentes e vice-presidentes dos Tribunais Regionais Federais solicitando que aguardem a resolução da questão antes da remessa de novos recursos semelhantes ao Supremo. Segundo Fux, a continuidade de remessa de casos enquanto não houver solução definitiva pode gerar insegurança e tem, como consequência, o trâmite desnecessário de processos, já que a Presidência do STF e os ministros geralmente devolvem à instância de origem os recursos não escolhidos como representativos da controvérsia.

Nos últimos tempos, o Supremo vem modulando os efeitos de decisões tributárias. Em fevereiro, ao proibir estados de cobrar o diferencial de alíquota de ICMS, a Corte determinou que a regra só valha a partir de 2022.

No mesmo mês, o STF estabeleceu oito hipóteses de modulação da decisão que concluiu que incide ISS, e não ICMS, nas operações de softwares.

Ao ordenar, em 2020, que farmácias de manipulação paguem ICMS sobre a venda de medicamentos de prateleira e ISS sobre remédios preparados sob encomenda, o Supremo afirmou que os efeitos valeriam a partir do dia da publicação da ata de julgamento.

Pedidos de indústrias

Oito entidades patronais pediram a Fux, nesta terça (27/4), que o Supremo não module os efeitos da decisão que excluiu o ICMS na base de cálculo do PIS e da Cofins.

As confederações argumentaram que o STF formou maioria para retirar o tributo da base de cálculo em 2006, mas a União, nesse período, nada fez para provisionar os impactos fiscais e financeiros. E isso evitaria o agora alarmado "rombo nas contas públicas", disseram os órgãos. Em vez disso, destacaram, a Receita Federal "preferiu manter uma cobrança já sabidamente inconstitucional, apostando numa futura modulação dos efeitos da decisão".

"Modular o efeito do acórdão proferido em 2017, que nada mais fez do que confirmar posição majoritária construída em 2006, sob o incomprovado argumento de prejuízo aos cofres públicos, pode desacreditar o nosso sistema judiciário, aumentando a já elevada percepção de insegurança jurídica e, consequentemente, o custo Brasil", sustentaram as entidades.

A carta é assinada pela Confederação Nacional da Indústria; Confederação Nacional do Comércio; Confederação Nacional do Transporte; Confederação Nacional das Instituições Financeiras; Confederação Nacional das Cooperativas; Confederação Nacional da Comunicação Social; Confederação Nacional da Saúde; e Confederação Nacional das Empresas de Seguros Gerais, Previdência Privada e Vida, Saúde Suplementar e Capitalização.

Tributaristas contra modulação

O Colégio de Presidentes das Comissões de Direito Tributário da Ordem dos Advogados do Brasil enviou uma nota pública ao presidente do Supremo manifestando preocupação com a segurança jurídica dos contribuintes e o prestígio das instituições à modulação dos efeitos da decisão que definiu a exclusão do ICMS da base do PIS e Cofins.

Os advogados defendem, na nota pública, o direito já reconhecido pelo Supremo, "de modo que há muito tempo, com legítima expectativa, os jurisdicionados aguardam os efeitos práticos do decidido à luz da Constituição". Eles dizem que inúmeros contribuintes, há muitos anos, não recolhem a parcela de PIS e Cofins em razão da decisão tomada no RE 574.706.

"Ou seja, neste momento, alterar ou mitigar os efeitos da decisão proferida por essa Suprema Corte significará claro descrédito às instituições. Ademais, o deferimento da modulação de efeitos ex nunc sem qualquer ressalva das ações judiciais em curso, e às transitadas em julgado, acarretará flagrante violação à segurança jurídica, aqui vertida na confiabilidade que os contribuintes depositaram nas decisões do Poder Judiciário, sobretudo quando se trata da mais alta corte do país, e nas orientações fornecidas por seus advogados", dizem os dirigentes da OAB.

Advogados tributaristas também avaliam que a modulação dos efeitos da decisão que excluiu o ICMS da base de cálculo do PIS e da Cofins só beneficia o Estado.

RE 574.706

FONTE: ConJur

Simples Nacional - Governo possibilita nova renegociação de débitos federais

O que pode ser negociado

Renegociação

Parcelamento

Pernambuco lança programa para renegociar dívidas dos contribuintes por conta da pandemia

O Governo do Estado de Pernambuco, por meio da Secretaria da Fazenda, está lançando o Programa de Recuperação Fiscal (Refis) específico para o período mais crítico da Covid-19. Com a Lei Complementar (LC) Nº 440/2020, publicada no Diário Oficial do Estado, no último dia 11, os contribuintes poderão renegociar suas dívidas referentes aos ICMS, IPVA ou ICD, que tiveram vencimentos durante o período agudo da pandemia. Segundo levantamento da Sefaz-PE, 14 mil contribuintes do Estado poderão aderir ao novo programa que foi idealizado com o objetivo de permitir a regularização de débitos acumulados para aqueles que sempre honraram suas obrigações com o Fisco estadual e ficaram impossibilitados durante a pandemia.

O programa prevê o restabelecimento de parcelamento perdido referente aos três impostos (parcelados na esfera Judicial) em caso do não pagamento de parcela vencida entre 1º de abril e 31 de julho, incluindo os parcelamentos feitos no Programa de Recuperação de Créditos Tributários (PERC).

Para os contribuintes de ICD que tiveram os parcelamentos perdidos na esfera administrativa em virtude do não pagamento de parcela vencida entre 1º de abril a 31 de julho, e que estejam em situação irregular no dia da publicação da LC, poderão reparcelar os parcelamentos perdidos nas mesmas condições, inclusive aqueles referentes ao PERC.

Os contribuintes que se enquadrem nos critérios do programa de benefícios podem buscar atendimento com sua ARE do Domicílio Fiscal, nos emails listados em: https://www.sefaz.pe.gov.br/Noticias-Destaque/Paginas/Atendimento-das-ARE%C2%B4s-durante-o-per%C3%ADodo-de-quarentena0811-3886.aspx

Além disso, o Refis estabelece uma redução de multa e juros, exclusivo para ICMS, notificado ou não, cuja saída da mercadoria tenha ocorrido no período de março a junho de 2020. As reduções variam de acordo com o formato de pagamento, podendo ser à vista, parcelo em até 6 cotas ou parcelado entre 7 e 24 cotas. A oportunidade segue de acordo com a tabela:

| Pagamento | Redução de Multa | Redução de Juros |

| À VISTA | 80 % | 95 % |

| Parcelado em até 6 parcelas | 60 % | 75 % |

| Parcelado entre 7 e 24 parcelas | 40 % | 50 % |

| OBS: o pagamento do valor integral ou da primeira parcela do parcelamento deve ocorrer até o dia 26/02/2021. IMPORTANTE: Verifique essas informações ANTES de efetuar o pagamento ou parcelamento - Como pagar ou parcelar o REFIS.pdf Para maiores informações, verifique o PERGUNTAS E RESPOSTAS REFIS.pdf Demais termos e condições, consulte a Lei Complementar nº 440/2020 POR: SEFAZ PE |

|

Empresas do Simples começam a entregar a EFD-Reinf em maio

A partir de 1º de maio, a Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais (EFD-Reinf) passa a ser exigida do grupo 3 de implantação do Sistema Simplificado de Escrituração Digital das Obrigações Previdenciárias, Trabalhistas e Fiscais (eSocial). O grupo é formado por optantes pelo Simples Nacional, empregadores pessoa física (exceto os domésticos), produtores rurais pessoa física e entidades sem fins lucrativos.

Fixada pela Instrução Normativa nº 1.996/20, publicada dia 7, a obrigatoriedade complementa a transição do grupo 3 para a fase de fornecimento de eventos periódicos do eSocial, que ocorre no mesmo mês.

As duas obrigações, apesar de distintas, são complementares: enquanto no eSocial as empresas fornecem informações relacionadas à folha de pagamento em geral, na EFD-Reinf enviam dados relativos a serviços prestados a elas com retenção na fonte.

Por: Contas em Revista

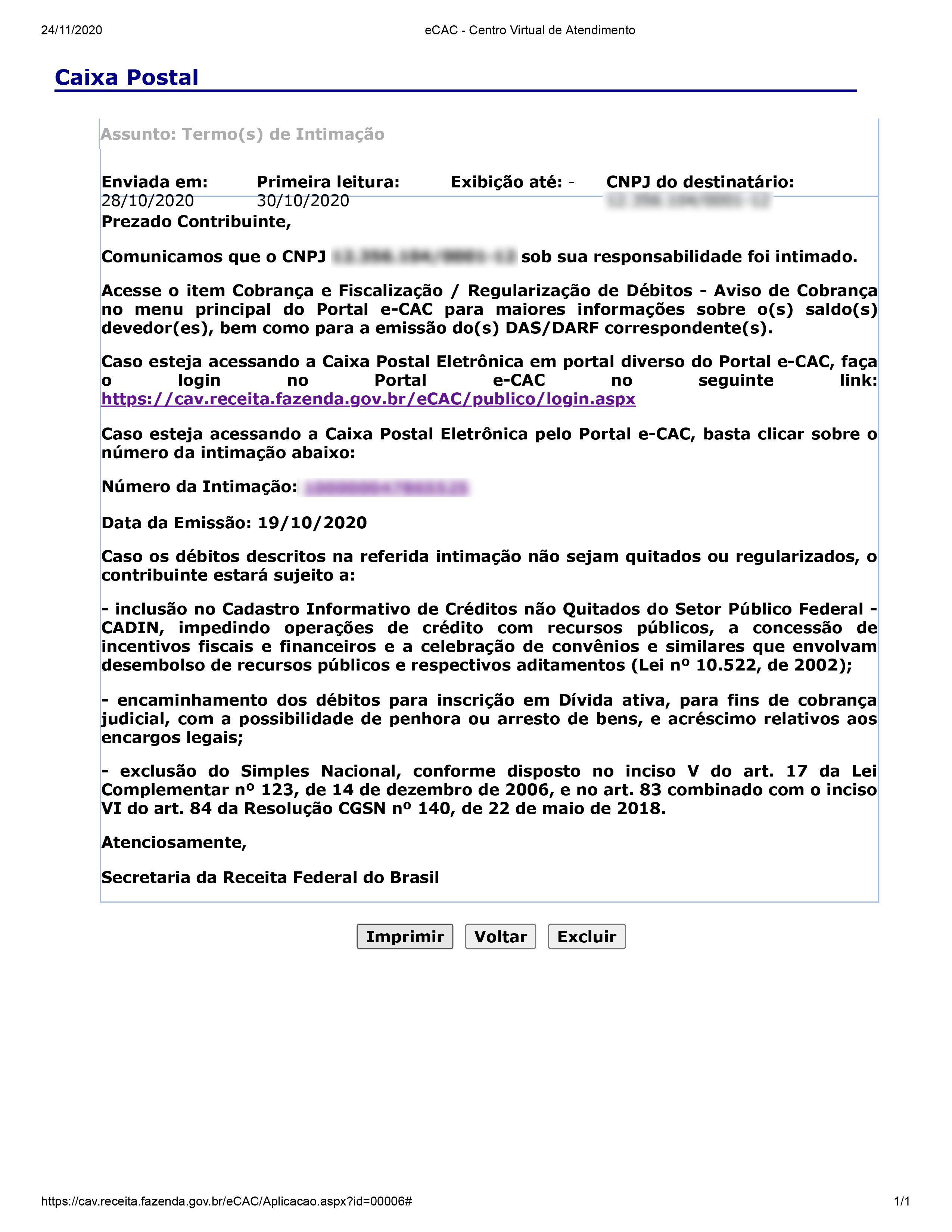

Receita confirma que não haverá exclusão do Simples Nacional

Exclusão do Simples Nacional

Reparcelamento de débitos do Simples Nacional

A partir de (03/11) está disponível, no portal do Simples Nacional ou no portal e-CAC, o módulo para reparcelamento de débitos apurados pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional) .O limite de 1 pedido de parcelamento por ano para os débitos apurados no âmbito do Simples Nacional foi excluído pela Instrução Normativa RFB nº 1.981, de 9 de outubro de 2020.

Dessa maneira, o contribuinte poderá reparcelar sua dívida no âmbito do Simples Nacional quantas vezes quiser.

A ação visa estimular a regularização tributária dos contribuintes e, consequentemente, evitar ações de cobrança da RFB que podem ocasionar a exclusão do Simples Nacional.

A condição para o reparcelamento é o pagamento da primeira parcela nos percentuais abaixo:

I - 10% (dez por cento) do total dos débitos consolidados; ou

II - 20% (vinte por cento) do total dos débitos consolidados, caso haja débito com histórico de reparcelamento anterior.

O pedido de reparcelamento deverá ser feito exclusivamente por meio do site da RFB na Internet, nos Portais e-CAC ou Simples Nacional.

Para maiores informações sobre o reparcelamento, acessar o Manual de Parcelamento do Simples Nacional.

Fonte: SECRETARIA-EXECUTIVA DO COMITÊ GESTOR DO SIMPLES NACIONAL