Saiba Quem Recebe Primeiro, A Restituição Do Imposto de Renda 2023

Quem tem direito à restituição do IRPF?

Ordem de prioridade na devolução

Quando recebo a restituição?

Documentos Necessários para Imposto de Renda Pessoa Física - IRPF

Geralmente nessa epoca do ano muitas pessoas ficam perdidas ao reunir informações e documentos para declarar seu imposto de renda.Então nós da NTW Recife decidimos compartilhar uma lista com todos os documentos necessários para fazer a sua declaração de imposto de renda pessoa fisica, bem feito!

1. Documentos Gerais

- Nome completo, CPF, data de nascimento, título eleitoral, telefone, celutar, email;

- Dados da conta bancária para restituição ou débitos das cotas de imposto apurado, caso haja (Banco agência e conta);

- Dependentes e cônjuge: nome, CPF, grau de parentesco dos dependentes e data de nascimento;

- Endereço atualizado;

- Cópia da última Declaração de imposto de renda Pessoa Fisica (completa) entregue; com número de recibo de entrega da última Declaração;

- Atividade profissional exercida atualmente.

2.Bens e Direitos

- Relação de compra e venda de bens, tai como imóveis, veículos, entre outros; com os documentos que comprovem a compra e venda;

- Herança ou doações recebidas.

3. Rendas (titular, dependentes e cônjugue)

- Informes de rendimentos de salários, prólabore, distribuição de lucros, aposentadoria,

- Informes de rendimentos de aluguéis de bens móveis e imóveis recebidos de jurídicas;

- Informações e documentos de outras rendas recebidas no exercício, tais como rendimento de pensão alimentícia, doações, heranças recebida no ano, dentre outras;

- Resumo mensal do livro cabxa com memória de cálculo do carnê-leão e DARFs de carné-leão;

4.Pagamentos, Dividas e Doações

Prazo de entrega das declarações do Imposto de Renda 2023 será de 15 de março a 31 de maio

STF afasta cobrança de IR sobre pensão alimentícia

Entenda o caso

Voto do relator

Voto divergente

Contabilidade Digital veja o que mudou

Contabilidade Digital

Obrigações acessórias

Integração contábil

Análise financeira

Suporte ao cliente

Receita Federal redefine prazo de entrega da DIRF, DMED, DIMOB e e-Financeira para o dia 28/02

AReceita Federal redefiniu como prazo para a entrega da Declaração do Imposto sobre a Renda Retido na Fonte (DIRF), da Declaração de Serviços Médicos e de Saúde (DMED), da Declaração de Informações sobre Atividades Imobiliárias (DIMOB) e e-Financeira até às 23h59min59s do dia 28 de fevereiro de 2022.

O dia 25 de fevereiro havia sido previamente estabelecido como prazo, considerando que o dia 28 é feriado bancário, o que não permitiria, portanto, o pagamento de impostos. Porém, tendo em vista que as declarações em questão têm caráter informativo, sem geração de imposto a pagar, pôde-se definir o dia 28 como último dia para entrega.

Atenção!

É importante destacar que, em razão do feriado bancário, o prazo para o pagamento de tributos que tenham como vencimento o último dia útil de fevereiro segue sendo o dia 25 de fevereiro. Pagamentos realizados após esta data estarão sujeitos à cobrança de multa e acréscimos legais.

Reconhecimento de firma por autenticidade agora pode ser feito pela internet

Reconhecer firma autêntica agora ficou mais fácil graças à tecnologia de blockchain. Nesta segunda-feira (18), o Colégio Notarial do Brasil – Conselho Federal (CNB/CF) lançou um novo módulo de Reconhecimento de Firma por Autenticidade da plataforma e-Notariado que permite finalizar a papelada e o acordo sem comparecer ao cartório.

Normalmente, é necessário que o reconhecimento de firma para compra/venda de veículos, locação de imóveis, autorizações de viagens de menores e emissão de documentos e esse processo costuma exigir que os interessados se dirijam até um cartório com uma série de documentos em mãos, o que pode levar horas, dependendo do tamanho das filas.

O Reconhecimento de Firma por Autenticidade garante fé-pública (termo jurídico que denota crédito para documentos e certidões emitidos por servidores ou serviços públicos), mitiga a chance de falsificações de assinaturas e tem os mesmos efeitos que o procedimento padrão feito presencialmente.

Segundo o CNB/CF, a plataforma faz parte de um conjunto de ferramentas em desenvolvimento que tornam procedimentos notariais acessíveis pela internet, como procurações, autenticações de documentos, escrituras públicas de compra e venda, doações, inventários, partilhas, testamentos e divórcios.

“Este novo ato revoluciona um dos serviços mais tradicionais feitos nos Cartórios de Notas de todo o Brasil”, comenta a presidente do CNB/CF Giselle Oliveira de Barros em entrevista para a Exame.

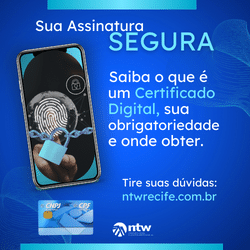

Processo ainda é bem burocrático

O processo digital, porém, ainda tem algumas burocracias: o Reconhecimento de Firma por Autenticidade no e-Notariado requer que o cidadão já tenha firma aberta no cartório escolhido e um certificado digital Notariado ou ICP-Brasil. Após escolher uma unidade de cartório, a pessoa deve assinar um documento digital original e entregá-lo pela web; depois disso, uma videoconferência para confirmação de identidade e a capacidade do solicitante é marcada com um tabelião.

É durante essa videochamada que o agente reconhece a firma autêntica no documento original e o disponibiliza para retirada ou para entrega em domicílio. Sendo assim, ainda é um processo longo, e talvez, dependendo da pressa, ainda compense dar um pulo num Cartório de Notas.

Os Reconhecimentos de Firma por Semelhança, processo feito pela comparação entre a nova assinatura do cidadão com as demais depositadas na ficha de firma, ainda só pode ser feito presencialmente. Contudo, o CNB/CF planeja lançar um novo módulo para atender essa necessidade, este chamado Reconhecimento de Assinatura Eletrônica.

Todo o procedimento será realizado por meio do site e-Notariado, plataforma oficial do CNB/CF.

FONTE: CNB

Alerta no IRPF 2021 e devolução do Auxílio Emergencial

1 – Quem precisa declarar o Auxílio Emergencial para fins de Imposto de Renda?

O Auxílio Emergencial é considerado um rendimento tributável para fins da Declaração Anual de Ajuste do Imposto de Renda Pessoa Física, e, portanto, sua declaração deve seguir as regras definidas pela Receita Federal do Brasil.

De forma geral, a regra é que caso seja realizada declaração, o cidadão informe todos os rendimentos tributáveis recebidos por ele e seus dependentes financeiros.

Ou seja, caso você apresente Declaração Anual de Ajuste do Imposto de Renda Pessoa Física, você deverá informar os valores recebidos do Auxílio Emergencial por você e seus dependentes financeiros.

Para acessar informe de rendimentos com os valores do Auxílio Emergencial e da extensão do auxílio recebidos, ou para informações adicionais sobre o Auxílio Emergencial, acesse https://gov.br/auxilio.

2 – Quem precisa devolver o Auxílio Emergencial?

Aquelas pessoas que, em 2020, receberam Auxílio Emergencial e fazem parte, como titulares ou dependentes financeiros, em declarações do Imposto de Renda com rendimentos tributáveis, sem contar o auxílio, em valor acima de R$ 22.847,76.

Esta obrigatoriedade de devolução está prevista na Lei nº 13.998/2020, que estabeleceu o Auxílio Emergencial, no § 2º-B., do artigo 2º da Lei nº 13.982, de 2 de abril de 2020.

3 – Quais valores precisam ser devolvidos?

Todos os valores recebidos do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00*, do auxílio previsto na Lei 13.982/2020) pelo titular e dependentes de declarações do Imposto de Renda com rendimentos tributáveis, sem contar o auxílio, em valor acima de R$ 22.847,76.

Não é necessário devolver os valores recebidos a título da extensão do auxílio (parcelas simples de R$ 300,00 ou de R$ 600,00*, previstas na MP 1.000/2020).

* Parcelas duplas para mães monoparentais.

4 – Como devolver?

Após o envio da Declaração de Ajuste Anual do Imposto de Renda Pessoa Física 2021 (IRPF 2021), o programa gerará automaticamente um Documento de Arrecadação de Receitas Federais (DARF) adicional com os valores identificados como Auxílio Emergencial recebido pelos titulares e dependentes de declarações que apresentem rendimentos tributáveis, sem contar o auxílio, em valor acima de R$ 22.847,76.

Será gerado um DARF para cada CPF que tenha recebido Auxílio Emergencial.

Outra opção é realizar a devolução via Guia de Recolhimento da União – GRU, acessando o seguinte link: https://devolucaoauxilioemergencial.cidadania.gov.br/devolucao

5 – Quem é beneficiário do Programa Bolsa Família precisa declarar o Auxílio Emergencial para fins de Imposto de Renda?

Sim, os beneficiários do Programa Bolsa Família devem declarar o Auxílio Emergencial, de acordo com as mesmas regras gerais estabelecidas para quem recebeu o auxílio (ver resposta 1).

6 – Quem é beneficiário do Programa Bolsa Família precisa devolver o Auxílio Emergencial?

Sim, caso tenha recebido Auxílio Emergencial e seja titular ou dependente de Declaração de Ajuste Anual do Imposto de Renda 2021 que apresente rendimentos tributáveis, sem contar o auxílio, em valor acima de R$ 22.847,76.

7 – Declaro dependentes na minha declaração de imposto de renda. Preciso declarar o Auxílio Emergencial recebido por eles?

Sim, é necessário declarar como rendimentos tributáveis todos os valores recebidos como Auxílio Emergencial e sua extensão ao longo do ano de 2020, pelo titular e todos os dependentes.

8 – Declaro dependentes na minha declaração de imposto de renda que receberam o Auxílio Emergencial. Este auxílio recebido por eles deverá ser devolvido?

Caso sua declaração apresente rendimentos tributáveis, sem contar o auxílio, em valor acima de R$ 22.847,76, sim. Após o envio da declaração à Secretaria da Receita Federal do Brasil será gerado um DARF com os valores identificados como recebidos por seus dependentes a título do Auxílio Emergencial.

9 – Meu cônjuge e eu recebemos Auxílio Emergencial, mas um não é dependente do outro para fins de declaração de imposto de renda. Preciso declarar o auxílio recebido por ele/ela?

Se não declara seu cônjuge como dependente para a fins de imposto de renda, não precisará declarar o valor do auxílio recebido por ele. Nesse caso, se você obteve outros rendimentos tributáveis em valor acima de R$ 22.847,76 em 2020, e não tem dependentes no imposto de renda, declare apenas o valor do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00*, do auxílio previsto na Lei 13.982/2020) e de sua extensão (parcelas de R$ 300,00 ou R$ 600,00*, previstas na MP 1.000/2020) recebido por você.

Porém, se seu cônjuge tiver que fazer a declaração do imposto de renda dele, deve declarar o valor dos auxílios recebidos por ele.

Lembre-se que todos que receberem outros rendimentos tributáveis em valor acima de R$ 22.847,76 em 2020 e receberam Auxílio Emergencial devem apresentar a declaração de imposto de renda em 2021 e devolver o valor do Auxílio Emergencial. Não é preciso devolver o valor da extensão.

Para aqueles que precisam declarar o imposto de renda, estará disponível no site https://gov.br/auxilio um informe de rendimentos com os valores do Auxílio Emergencial e da extensão do auxílio recebidos por cada beneficiário (CPF).

* Parcelas duplas para mães monoparentais.

10 – Meu filho e eu recebemos Auxílio Emergencial e ele é meu dependente para fins de declaração de imposto de renda. Preciso declarar o auxílio recebido por ele?

Sim, se declara seu filho como seu dependente para a fins de imposto de renda, deverá declarar o valor dos auxílios recebidos por ele.

Portanto, se tiver informado dependentes na declaração de imposto de renda e algum deles tiver recebido o Auxílio Emergencial, você também deverá declarar o valor do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00*, do auxílio previsto na Lei 13.982/2020) e de sua extensão (parcelas de R$ 300,00 ou R$ 600,00*, previstas na MP 1.000/2020) que eles receberam e devolver o valor do Auxílio Emergencial recebido por você e por eles. Não é preciso devolver o valor da extensão.

Para aqueles que precisam declarar o imposto de renda, estará disponível no site https://consultaauxilio.dataprev.gov.br/consulta um informe de rendimentos com os valores do Auxílio Emergencial e da extensão do auxílio recebidos por cada beneficiário (CPF).

* Parcelas duplas para mães monoparentais.

11 – Meu filho e eu recebemos Auxílio Emergencial e ele não é mais meu dependente para fins de declaração de imposto de renda. Preciso declarar o auxílio recebido por ele?

Se não declara seu filho como seu dependente para a fins de imposto de renda, não precisa declarar o valor dos auxílios recebidos por ele.

Nesse caso, se você obteve outros rendimentos tributáveis em valor acima de R$ 22.847,76 em 2020, e não tem dependentes no imposto de renda, declare apenas o valor do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00*, do auxílio previsto na Lei 13.982/2020) e de sua extensão (parcelas de R$ 300,00 ou R$ 600,00*, previstas na MP 1.000/2020) recebido por você.

Porém, se seu filho tiver que fazer a declaração do imposto de renda dele, ele deve declarar o valor dos auxílios recebidos por ele.

Lembre-se que todos que receberem outros rendimentos tributáveis em valor acima de R$ 22.847,76 em 2020 e receberam Auxílio Emergencial devem apresentar a declaração de imposto de renda em 2021 e devolver o valor do Auxílio Emergencial. Não é preciso devolver o valor da extensão.

Para aqueles que precisam declarar o imposto de renda, estará disponível no site https://gov.br/auxilio um informe de rendimentos com os valores do Auxílio Emergencial e da extensão do auxílio recebidos por cada beneficiário (CPF).

* Parcelas duplas para mães monoparentais.

12 – Meu filho é meu dependente para fins de declaração de imposto de renda e recebeu Auxílio Emergencial. Porém, ele constava no requerimento da mãe, que recebeu o valor referente a ele. Preciso declarar e devolver o auxílio recebido por ele?

Sim, se declara seu filho como seu dependente para a fins de imposto de renda, deverá declarar o valor dos auxílios recebidos por ele.

Portanto, se tiver informado dependentes na declaração de imposto de renda e algum deles tiver recebido o Auxílio Emergencial, você também deverá declarar o valor do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00*, do auxílio previsto na Lei 13.982/2020) e de sua extensão (parcelas de R$ 300,00 ou R$ 600,00*, previstas na MP 1.000/2020) que eles receberam e devolver o valor do Auxílio Emergencial recebido por você e por eles. Não é preciso devolver o valor da extensão.

Para aqueles que precisam declarar o imposto de renda, estará disponível no site https://gov.br/auxilio um informe de rendimentos com os valores do Auxílio Emergencial e da extensão do auxílio recebidos por cada beneficiário (CPF).

* Parcelas duplas para mães monoparentais.

13 – Como posso obter um relatório de rendimentos com o valor recebido de Auxílio Emergencial e extensão por mim e por meus dependentes?

Para aqueles que precisam declarar o imposto de renda, estará disponível no site https://gov.br/auxilio um informe de rendimentos com os valores do Auxílio Emergencial e da extensão do auxílio recebidos por cada beneficiário (CPF).

No informe de rendimentos, são apresentados os valores recebidos ou devolvidos no ano de 2020. Devoluções que tenham sido feitas em 2021, seja via Guia de Recolhimento da União (GRU) ou estorno feito pela CAIXA por não ter ocorrido o saque ou uso dos valores, vão ser apresentadas em relatório disponibilizado pela Dataprev, no mesmo link.

14 - Não recebi o Auxílio Emergencial, mas quando faço a minha declaração de imposto de renda aparece que eu recebi. O que posso fazer?

Se não recebeu o Auxílio Emergencial, o seu CPF pode ter sido utilizado em alguma fraude. Nesse caso, você deve fazer uma denúncia para o Ministério da Cidadania para que a possível fraude seja apurada.

Acesse o site https://gov.br/auxilio e clique no serviço “SOLICITAR VERIFICAÇÃO DOS VALORES RECEBIDOS DO AUXÍLIO EMERGENCIAL PARA EFEITOS DE DECLARAÇÃO DE AJUSTE ANUAL DE IMPOSTO DE RENDA” para preencher formulário específico e apresentar a denúncia.

15 – Recebi o Auxílio Emergencial, mas não recebi os valores indicados no informe de rendimentos. O que posso fazer?

Se não recebeu o Auxílio Emergencial, o seu CPF pode ter sido utilizado em alguma fraude. Nesse caso, você deve fazer uma denúncia para o Ministério da Cidadania para que a possível fraude seja apurada.

Acesse o site https://gov.br/auxilio e clique no serviço “SOLICITAR VERIFICAÇÃO DOS VALORES RECEBIDOS DO AUXÍLIO EMERGENCIAL PARA EFEITOS DE DECLARAÇÃO DE AJUSTE ANUAL DE IMPOSTO DE RENDA” para preencher formulário específico e apresentar a denúncia.

Porém, se você recebeu o Auxílio Emergencial, mas não reconhece todo o valor indicado no informe de rendimentos, pedimos que verifique novamente a conta de depósito dos valores e também verifique se os valores que acredita não ter recebido já não estão registrados como devoluções no informe de rendimentos ou relatório disponível no site https://gov.br/auxilio.

Se mesmo assim o problema persistir, faça uma reclamação no site do Ministério da Cidadania, no link http://fale.mdsvector.site:8080/formulario/, ou entre em contato pelo telefone 121.

16 - Recebi o Auxílio Emergencial, mas nunca saquei. Vou precisar declarar esse valor no imposto de renda? Preciso sacar o valor e devolver?

Se recebeu o Auxílio Emergencial e o montante estava disponível para saque até o dia 31 de dezembro de 2020, os valores devem ser declarados como rendimentos tributáveis em sua Declaração Anual de Ajuste do Imposto de Renda Pessoa Física.

Não obstante, você não precisará devolver valores do auxílio que não estejam mais disponíveis em razão de terem sido extrapolados os prazos máximos para saques.

Caso se enquadre nas condições previstas para devolução do auxílio, confira os valores que precisa efetivamente devolver no seguinte link: https://gov.br/auxilio.

17 – Recebi o Auxílio Emergencial e preciso declarar o imposto de renda, mas já devolvi todo ou parte do valor. O que eu faço?

Caso a devolução tenha ocorrido em 2020, seu informe de rendimentos já terá registrado o recebimento e a devolução, e o valor a declarar será o valor liquido resultante entre o recebido e devolvido. Você deverá declarar como rendimento tributável os valores constantes em seu informe de rendimentos, no campo “Total de Rendimentos”, disponível no site https://gov.br/auxilio.

Caso a devolução tenha ocorrido em 2021, seu informe de rendimentos não apresentará o registro destas devoluções. Nesta situação, você deverá declarar os valores recebidos em 2020, conforme seu informe de rendimentos, no campo “Total de Rendimentos”, disponível no site https://gov.br/auxilio.

A devolução do Auxílio Emergencial, caso seja necessária, deverá abater os valores devolvidos em 2021.

Para informações sobre os valores atualizados de devolução acesse o link: https://gov.br/auxilio.

18 – No comprovante de rendimentos do Auxílio Emergencial, qual valor devo incluir na declaração de imposto de renda?

No informe de rendimentos, que pode ser obtido no site https://gov.br/auxilio, o valor a ser informado para a Receita Federal na declaração de imposto de renda é o “Total dos rendimentos”.

O campo “Total de rendimentos” considera os valores pagos do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00*, do auxílio previsto na Lei 13.982/2020) de sua extensão (parcelas de R$ 300,00 ou R$ 600,00*, previstas na MP 1.000/2020) e desconta valores já devolvidos pela pessoa ou que que já foram devolvidos pela CAIXA por não ter ocorrido saque ou utilização do recurso.

* Parcelas duplas para mães monoparentais.

19 – Recebi parcelas do Auxílio Emergencial somente em 2021 e preciso declarar imposto de renda. As parcelas recebidas em 2021 devem ser declaradas?

Não, na Declaração de Ajuste Anual do imposto de renda de 2021, ano calendário 2020, só deverão ser informados os valores recebidos em 2020.

No informe de rendimentos, que pode ser obtido no site https://gov.br/auxilio, o valor a ser informado para a Receita Federal na declaração de imposto de renda é o “Total dos rendimentos”, que considera todas as parcelas do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00*, do auxílio previsto na Lei 13.982/2020) e de sua extensão (parcelas de R$ 300,00 ou R$ 600,00*, previstas na MP 1.000/2020) recebidas em 2020.

Não obstante, a devolução pode ser necessária caso os rendimentos tributáveis informados na declaração do Imposto de Renda, recebidos pelos titulares ou dependentes financeiros, supere, sem contar o auxílio, o valor de R$ 22.847,76.

* Parcelas duplas para mães monoparentais.

20 – Devolvi parte do Auxílio Emergencial somente em 2021 e preciso declarar imposto de renda. As parcelas devolvidas em 2021 não aparecem no comprovante de rendimentos. Como devo declarar o valor do auxílio?

No informe de rendimentos, que pode ser obtido no site https://gov.br/auxilio, o valor a ser informado para a Receita Federal na Declaração de Ajuste Anual do imposto de renda de 2021, ano calendário 2020, é o “Total dos rendimentos”, que considera os valores pagos do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00*, do auxílio previsto na Lei 13.982/2020) e de sua extensão (parcelas de R$ 300,00 ou R$ 600,00*, previstas na MP 1.000/2020) e desconta valores já devolvidos pela pessoa ou que que já foram devolvidos pela CAIXA, por não ter ocorrido saque ou utilização do recurso. Todos os valores constantes no informe de rendimentos são relativos ao ano de 2020.

Caso a devolução tenha sido realizada apenas no ano de 2021, não constará no informe de rendimentos. Devoluções feitas em 2021, seja via Guia de Recolhimento da União (GRU) ou estorno feito pela CAIXA, por não ter ocorrido o saque ou uso dos valores, serão apresentadas em relatório disponibilizado pela Dataprev, no mesmo link https://gov.br/auxilio. Portanto, verifique nesse relatório se já estão sendo apresentados todos os valores devolvidos.

Se já devolveu todo o valor do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00) e se as devoluções já estiverem sendo apresentadas nesse relatório ou no informe de rendimentos, não precisa mais se preocupar. Se ainda não devolveu todo o valor do Auxílio Emergencial, é necessário devolver o valor faltante.

* Parcelas duplas para mães monoparentais.

21 – Como posso calcular qual o valor que preciso devolver de Auxílio Emergencial?

Considere que o valor a ser devolvido é aquele que você recebeu do Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00*, do auxílio previsto na Lei 13.982/2020) em 2020. Não é preciso devolver o valor da extensão (parcelas de R$ 300,00 ou R$ 600,00*, previstas na MP 1.000/2020). Se tiver feito alguma devolução voluntária ou não tiver sacado ou utilizado o valor depositado, desconte esses valores do total a devolver.

Está disponível no site https://gov.br/auxilio um informe de rendimentos com os valores do Auxílio Emergencial e da extensão do auxílio recebidos por cada beneficiário (CPF).

No informe de rendimentos financeiros, caso deseje calcular o valor a ser devolvido, considere o valor do campo A.i. AUXÍLIO EMERGENCIAL menos os valores do campo: B. VALORES DEVOLVIDOS.

No recibo gerado pelo programa do imposto de renda após o envio da declaração, haverá também orientações para a devolução dos valores do Auxílio Emergencial e o DARF para a devolução com o valor já calculado. O DARF é um documento de arrecadação da Receita Federal. Caso algum dependente tenha recebido o Auxílio Emergencial, no recibo haverá um DARF para o titular e um DARF para cada dependente.

22 – Fui/Sou militar e tive o valor do Auxílio Emergencial descontado do meu salário. Preciso declarar esse valor no imposto de renda? Vou ter que devolver novamente?

Não, a devolução do Auxílio Emergencial já deverá constar no seu informe de rendimentos disponível no site https://gov.br/auxilio. Nesse caso, o campo “Total dos rendimentos” deverá ser zero.

Caso o estorno não esteja registrado no informe de rendimentos, procure a unidade pagadora do órgão onde trabalha para verificar se esses valores já foram repassados ao Ministério da Cidadania.

23 - Preciso devolver o Auxílio Emergencial, mas não tenho condições de devolver todo o valor de uma só vez? Posso parcelar?

Não é possível parcelar o valor do Auxílio Emergencial a ser devolvido.

Caso tenha recebido o Auxílio Emergencial e também obteve outros rendimentos tributáveis em valor acima de R$ 22.847,76 em 2020, deverá fazer a devolução do valor total recebido.

24 – O que significam os campos que constam no informe de rendimentos?

Os campos significam:

VALORES RECEBIDOS – valor total pago somando-se o Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00 – Lei nº 13.982/2020) e à extensão do Auxílio Emergencial (parcelas de R$ 300,00 ou R$ 600,00 – Medida Provisória nº 1.000/2020).

A.i - AUXÍLIO EMERGENCIAL – valor total pago referente ao Auxílio Emergencial (parcelas de R$ 600,00 ou R$ 1.200,00 – Lei nº 13.982/2020).

A.ii. EXTENSÃO DO AUXÍLIO EMERGENCIAL –valor total pago referente à extensão do Auxílio Emergencial (parcelas de R$ 300,00 ou R$ 600,00 – Medida Provisória nº 1.000/2020).

VALORES DEVOLVIDOS – valor total devolvido ao Governo Federal, seja via GRU (Guia de Recolhimento da União), estorno de parcelas pela CAIXA ou desconto em folha de pagamento.

TOTAL DOS RENDIMENTOS (A - B) – valor que considera todo o recurso recebido menos os valores devolvidos. Esse valor é que deve ser declarado no imposto de renda.

25 – Como posso fazer uma reclamação em relação aos valores do Auxílio Emergencial que devem ser devolvidos?

Acesse o site https://gov.br/auxilio e clique no serviço “SOLICITAR VERIFICAÇÃO DOS VALORES RECEBIDOS DO AUXÍLIO EMERGENCIAL PARA EFEITOS DE DECLARAÇÃO DE AJUSTE ANUAL DE IMPOSTO DE RENDA” para preencher formulário específico.

Esse canal de comunicação é somente para os cidadãos que são obrigados a apresentar a Declaração de Ajuste Anual do Imposto de Renda relativa ao exercício de 2021 – Ano Base 2020, ou são dependentes de algum declarante.

Nesse site, é possível apresentar dois tipos de reclamações:

1 – Casos de possíveis fraudes, quando o CPF da pessoa pode ter sido usado para receber indevidamente o Auxílio Emergencial – se esse for o seu caso, você poderá entrar nesse site para fazer uma denúncia; e

2 – Casos de possível divergência no valor a ser devolvido –se esse for o seu caso, você poderá entrar nesse site para fazer uma solicitação de verificação dos valores a serem devolvidos.

Para acessar esse serviço é necessário ter CPF e fazer o cadastro inicial. Depois de preencher e enviar o formulário específico, o Ministério da Cidadania analisará o pedido. Você receberá um e-mail de confirmação do envio desse formulário e, se necessário, poderá receber um e-mail para fornecer dados adicionais. Você poderá acompanhar a análise da solicitação pelo próprio site, no item “Minhas solicitações”.

Inicialmente, em razão da grande quantidade de solicitações, não é possível prever em quanto tempo o Ministério da Cidadania poderá responder à sua solicitação. Mas pedimos que aguarde e acompanhe pelo próprio site a resposta de sua análise.

Fonte: https://www.gov.br/cidadania

Regras do Imposto de Renda 2021, auxílio emergencial é a novidade

Leia nesse Post:

- 1 Baixe o programa da declaração;

- 2 Quem é obrigado a declarar;

- 3 Quem recebeu auxílio junto com outra renda pode ter que devolver valor;

- 4 Restituição começará a ser paga no fim de maio;

- 5 Limites para deduções permanecem iguais a 2020;

- 6 Como escolher entre modelo completo ou simplificado?

- 7 Declaração pré-preenchida não precisa mais de certificado digital;

- 8 Bitcoin e outras moedas digitais ganham códigos na declaração de bens;

- 9 Empresas e bancos devem enviar informes até sexta-feira;

- 10 CPF é obrigatório para todos os dependentes;

- 11 INSS de empregado doméstico não pode mais ser deduzido;

A Receita Federal anunciou as regras e o calendário do Imposto de Renda da pessoa física 2021. A principal mudança em relação ao ano passado será a exigência de declaração das pessoas que receberam o auxílio emergencial para enfrentar a pandemia de Covid-19. Mas só precisa declarar o auxílio quem ganhou outros rendimentos tributáveis que somem mais de R$ 22.847,76. Quem se enquadrar nesse caso terá até que devolver o valor recebido do auxílio.

Permanece obrigado a declarar neste ano, entre outras situações, quem ganhou mais de R$ 28.559,70 em 2020. Veja mais abaixo todas as condições que podem obrigar você a fazer o IR 2021. Bastar se encaixar em uma delas. O prazo para entrega da declaração vai de 1º de março e até as 23h59 do dia 30 de abril, pelo horário de Brasília.

Quem atrasar a entrega terá de pagar multa de 1% sobre o imposto devido ao mês, com valor mínimo de R$ 165,74 e máximo de 20% do imposto devido.

Vale lembrar que, mais uma vez, o governo não atualizou a tabela do Imposto de Renda. A defasagem desde 1996 já chega a 113%. Na prática, a falta de reajuste na tabela provoca um aumento do valor do imposto para todos que pagam, além de forçar mais gente a pagar.

Baixe o programa da declaração

O programa para preenchimento do IR 2021 está disponível para download, tanto na versão para computador como para celulares Android e IOS.

A Receita espera receber mais de 32,6 milhões de declarações do IR 2021. Em 2020, foram entregues 31,980 milhões de declarações.

Quem é obrigado a declarar

Se você se enquadra em pelo menos uma das situações abaixo, é obrigado a entregar a declaração do IR 2021. Basta se encaixar em qualquer uma das situações, não precisa ser em todas.

- Novidade: Quem recebeu auxílio emergencial para enfrentar pandemia da Covid-19 tem de declarar, mas só se ganhou outros rendimentos tributáveis que somem mais de R$ 22.847,76.

- Recebeu mais de R$ 28.559,70 de renda tributável no ano (salário, aposentadoria ou aluguéis, por exemplo);

- Ganhou mais de R$ 40 mil isentos, não tributáveis ou tributados na fonte no ano (como indenização trabalhista ou rendimento de poupança);

- Teve ganho com a venda de bens (casa, por exemplo);

- Comprou ou vendeu ações na Bolsa;

- Recebeu mais de R$ 142.798,50 em atividade rural (agricultura, por exemplo) ou tem prejuízo rural a ser compensado no ano-calendário de 2020 ou nos próximos anos;

- Era dono de bens de mais de R$ 300 mil;

- Passou a morar no Brasil em qualquer mês de 2020 e ficou aqui até 31 de dezembro;

- Vendeu um imóvel e comprou outro num prazo de 180 dias, usando a isenção de IR no momento da venda.

Quem recebeu auxílio junto com outra renda pode ter que devolver valor

O contribuinte que recebeu o auxílio emergencial para enfrentar a pandemia de Covid-19, em qualquer valor, e também recebeu outros rendimentos tributáveis (como salários, aposentadoria ou pensão) em montante acima de R$ 22.847,76 poderá ter que devolver os valores do auxílio recebidos.

Ao informar os valores na declaração, o programa apontará no final do preenchimento a necessidade de devolução dos valores e permitirá a emissão de um Darf (documento de arrecadação federal) para o pagamento, sem juros nem multa.

O informe de rendimentos com os valores do auxílio emergencial recebidos no ano passado estará disponível no site do Ministério da Cidadania.

A Receita Federal esclareceu que somente os contribuintes ou seus dependentes que receberam auxílio emergencial, de qualquer valor, e que também se encaixam em uma das condições que obrigam a entregar a declaração do IR 2021, devem informar o benefício na ficha de "Rendimentos recebidos de pessoa jurídica", utilizando os dados do informe de rendimentos.

Quem recebeu o auxílio, mas não se enquadra em nenhuma das exigências que obrigam a fazer a declaração do IR 2021, listadas acima, não precisa preencher o documento.

Restituição começará a ser paga no fim de maio

Assim como já ocorreu no ano passado, o calendário de restituição começará mais cedo, no fim de maio. O número de lotes também será menor, cinco ao todo, em vez de sete como ocorria até 2019.

O primeiro lote será pago em 31 de maio. Os demais lotes serão pagos nos dias 30 de junho, 30 de julho, 31 de agosto e 30 de setembro.

Isso significa que as pessoas que têm direito à restituição poderão receber o dinheiro mais depressa.

Vale lembrar que a restituição obedece a uma fila de entrega, ou seja, o contribuinte que entrega antes, recebe primeiro. Apenas os idosos, pessoas com deficiência e professores têm preferência no pagamento, ou seja, recebem antes dos demais contribuintes.

Limites para deduções permanecem iguais a 2020

Também não houve alterações, em relação aos anos anteriores, nas despesas que podem ser declaradas para ajudar a reduzir o imposto a pagar ou aumentar a restituição.

Os valores para os descontos permitidos permanecem os mesmos:

Dedução por dependente: R$ 2.275,08 por pessoa, sem limite no número de dependentes, desde que atendidas as regras da Receita para dependentes;

Despesas com educação: até o máximo de R$ 3.561,50 por pessoa no ano; são aceitas despesas do contribuinte, dos dependentes e alimentandos;

Despesas com saúde: não há limite de valor, mas precisam ser devidamente comprovadas por notas fiscais e recibos.

Como escolher entre modelo completo ou simplificado?

Quem tem dependentes, gastou com saúde, pagou escola no ano passado, ou investiu em um plano de previdência do tipo PGBL deve informar todas essas despesas na declaração.

O programa de preenchimento da declaração mostra automaticamente ao contribuinte qual é a opção tributária mais vantajosa, se o modelo simplificado ou o completo.

No modelo simplificado, é aplicado um desconto padrão de 20%, até o limite de R$ 16.754,34. Já o modelo completo permite utilizar as deduções legais para reduzir o valor do imposto a pagar ou aumentar a restituição.

Na dúvida, preencha todos os campos da declaração. No final, o programa informará a você qual é a opção mais vantajosa.

Declaração pré-preenchida não precisa mais de certificado digital

A Receita Federal quer estimular o contribuinte a utilizar a declaração pré-preenchida para fazer o Imposto de Renda 2021. Não será mais necessário ter certificado digital para ter acesso ao formato on-line da declaração. A novidade estará disponível a partir de 25 de março.

Bitcoin e outras moedas digitais ganham códigos na declaração de bens

A Receita Federal decidiu criar códigos específicos para o contribuinte informar a posse de criptomoedas na ficha de "Bens e direitos" da declaração do IR 2021.

O bitcoin deverá ser informado com o código "81". Outras criptomoedas como Ethereum, XRP (Riple), Tether e Bitcoin Cash entrarão no código "82". As demais criptomoedas deverão ser listadas sob o código "89" da ficha de "Bens e Direitos".

Empresas e bancos devem enviar informes até sexta-feira

Empresas e bancos devem disponibilizar os respectivos informes de rendimentos para funcionários e clientes até sexta-feira, dia 26 de fevereiro. O informe de rendimentos é um documento essencial para o preenchimento da declaração.

CPF é obrigatório para todos os dependentes

Desde 2019, a Receita Federal exige que o contribuinte informe o CPF de todos os dependentes e alimentandos, inclusive recém-nascidos. A exigência continua valendo no IR 2021.

Se algum dos seus dependentes ainda não tem CPF veja como tirar o documento

INSS de empregado doméstico não pode mais ser deduzido

Desde o ano passado, a Receita Federal não permite mais que o contribuinte utilize os gastos com INSS do empregado doméstico, a chamada contribuição patronal, para reduzir o valor do Imposto de Renda.

Até 2019, quem tinha empregado com carteira assinada em casa, podia abater até R$ 1.200,32 da contribuição previdenciária recolhida ao longo do ano.

Havia alguns projetos de lei no Congresso tentando renovar o benefício, mas nenhum foi adiante até o momento.

A dedução foi criada em 2006 e tinha prazo para acabar, em 2019. O fim da dedução é de interesse da equipe econômica de Jair Bolsonaro, que quer diminuir os benefícios tributários e reformular o Imposto de Renda.

Fonte: Economia UOL

Como Abrir uma Empresa 10 Passos Essenciais

Todos nós pensamos em ter um futuro melhor e extensivo à família e para chegar a este objetivo, muitos sonham em um dia abrir o seu próprio negócio. O sonho é o primeiro passo para a realização, no entanto, muitos se perdem no caminho pela ausência de um planejamento. Outros colocam a sua “galinha dos ovos de ouro” nas mãos de pessoas inexperientes e o resultado é a triste estatística de que a maioria dos negócios abertos, fecham as portas em até dois anos. Esse material logicamente não esgota o assunto, mas para não cair nas armadilhas descritas, seguem algumas dicas importantes:

Live Completa: de como abrir uma empresa

1 – DEFINIÇÕES

A primeira coisa a fazer é definir o que se quer. Alguns empreendedores perdem o foco do seu negócio quando começam a “atirar para todo lado” e não definem o objeto, o tamanho e a meta a ser atingida a curto, médio e longo prazos.

Seu negócio pode ser realizado pelo e-commerce, apenas pela internet, ou poderá ter uma loja física. Nesse caso, terá que computar o valor do aluguel, a localização, área de estacionamento, cores do ambiente, decoração interna e externa, profissionais envolvidos, infraestrutura, custos envolvidos, capital de giro necessário, ou seja, o plano de negócio é muito importante. O Sebrae é o órgão mais indicado para auxiliar o pequeno empreendedor na formatação do seu plano de negócio.

Após esta etapa, procure um profissional da área para lhe auxiliar, pois cada definição do seu negócio tem uma consequência nos custos envolvidos e nas obrigações legais.

2 – CONTATE UM CONTADOR

Você precisa de um contador para abrir e acompanhar a sua empresa, independente do porte dela. Por falar em porte de empresa, entenda em que faixa vai está inserida a sua:

MEI: Faturamento anual de até R$81 mil.

ME: Faturamento anual de até R$360 mil.

EPP: Faturamento anual de até R$4 milhões e oitocentos mil.

Médio Porte => Faturamento anual de R$4,8 até 20 milhões.

Grande Porte => Faturamento anual acima de R$20 milhões.

Alguns empreendedores vão seguindo esta ordem na medida em que o faturamento vai aumentando, no entanto, outros empreendimentos já começam em qualquer uma das faixas, tudo depende do investimento empregado e do seu retorno ao longo do tempo. O contador será seu maior parceiro neste planejamento, pois este profissional já tem experiência prática assessorando outros empresários e poderá transmitir dicas valiosas.

O Micro Empreendedor Individual (MEI) tem sido o mais penalizado com o discurso de que não precisa de um contador, pois normalmente é o que menos entende das obrigações empresariais e sem uma assessoria adequada, tem se complicado na administração do seu negócio. Talvez até não precise de um acompanhamento mensal, mas periodicamente é importante para o crescimento sadio do pequeno empreendimento.

A NTW Contabilidade e Gestão Empresarial é uma rede de escritórios contábeis de referência nacional, com mais de 110 unidades espalhadas em 23 estados da federação, atendendo mais de 6.500 empresas em diversos ramos de atividades e que conta com profissionais renomados, premiados e que se preocupam com a ética, transparência, pronto atendimento e em ser parceiros de negócios de seus clientes. Vale a pena consultar uma unidade perto de você.

3 – DEFINA O MODELO DE TRIBUTAÇÃO

Outra definição essencial a ser feita com o seu contador é quanto ao modelo de tributação:

MEI – Micro Empreendedor Individual => Este recolhe um valor fixo mensal que já engloba todos os seus tributos devidos, inclusive sua contribuição previdenciária que lhe confere direito aos benefícios do INSS, com exceção da aposentadoria por tempo de contribuição.

A Contribuição do MEI - Microempreendedor Individual, para 2020 é de:

| MEIs – Atividade | INSS - R$ | ICMS/ISS - R$ | Total - R$ |

| Comércio e Indústria - ICMS | 52,25 | 1,00 | 53,25 |

| Serviços - ISS | 52,25 | 5,00 | 57,25 |

| Comércio e Serviços - ICMS e ISS | 52,25 | 6,00 | 58,25 |

Informações e registros pelo portal oficial do MEI: www.portaldoempreendedor.gov.br

* Optante pelo Simples Nacional => Este é o menor formato de tributação, porém, pode não ser vantajoso para qualquer atividade, é bom avaliar bem este item.

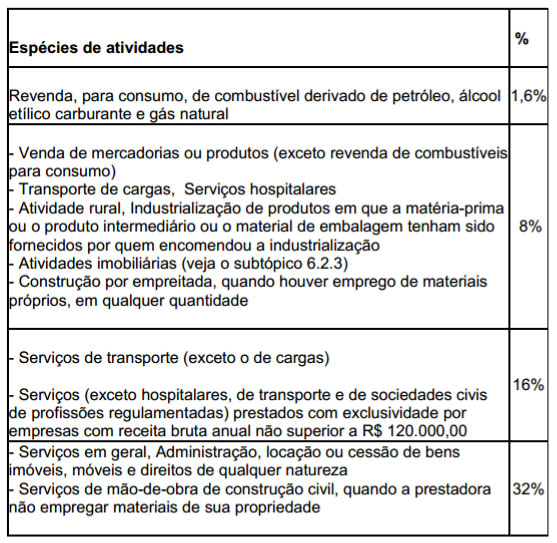

* Optante pelo Lucro Presumido => Este modelo normalmente é o ideal para quem não pode optar pelo Simples Nacional. Assim como no Simples Nacional, a tributação é calculada sobre o faturamento mensal que corresponde ao total de notas fiscais emitidas ou receitas auferidas no mês. Neste formato, o governo já presume um lucro de acordo com a atividade a ser exercida para aplicação das alíquotas tributárias.

Tabela Lucro Presumido:

para visualizar apenas a tabela clique

* Optante pelo Lucro Real => Este é o formato mais complexo, pois a tributação não é direta sobre o faturamento, mas sobre o lucro líquido que é obtido através das receitas reduzidas de todas as despesas dedutíveis. Comumente, as grandes corporações utilizam este formato de tributação.

Definidos os detalhes da sua empresa, obrigações e custos alinhados com seu contador e formatadas no seu plano de negócio, mãos à obra. Vamos fazer o contrato social que é o documento oficial para a abertura da sua empresa.

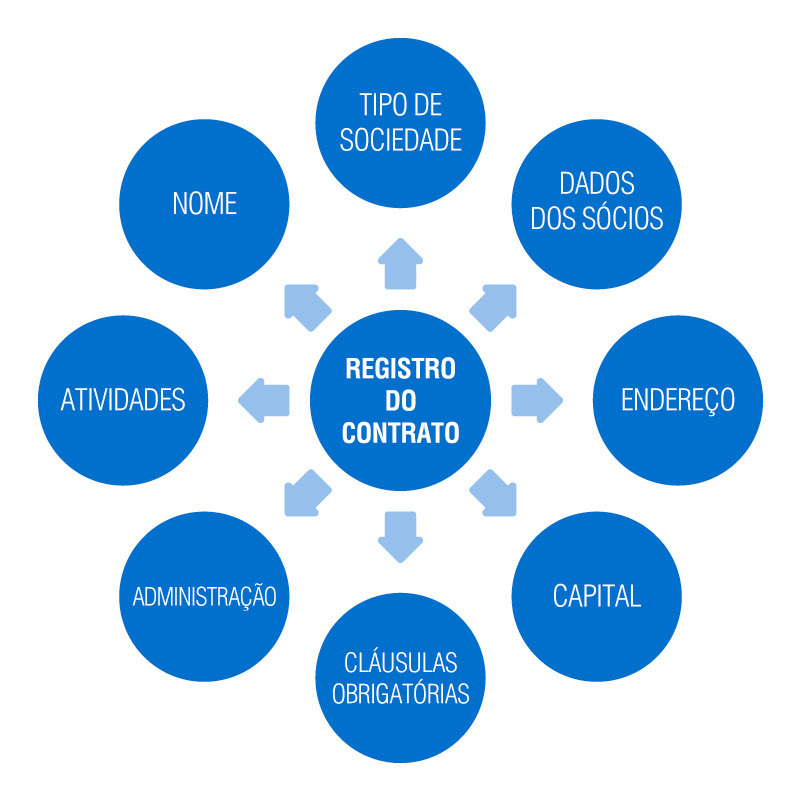

4 – REGISTRO DO CONTRATO OU ESTATUTO SOCIAL

No contrato social são descritos os seguintes:

- Tipo de sociedade: MEI e Unipessoal (Apenas um empresário), LTDA (Mais de um sócio), S/A (Sociedade Anônima) ou até mesmo uma entidade sem fins lucrativos.

- Dados detalhados dos sócios

- Dados da empresa como: Nome empresarial, nome de fantasia, objetos (atividades a serem exercidas), endereço completo, responsável técnico quando for o caso.

- Capital a ser investido no negócio.

- Participação de cada sócio no capital social.

- Administração da sociedade

- Outros artigos padrões do contrato social que são obrigatórios exigidos pela Junta Comercial, Cartórios ou Órgãos de Classe como a OAB.

O primeiro órgão de registro é o da Junta Comercial ou do Cartório de Pessoas Jurídicas de seu estado, no caso do estatuto de entidades sem fins lucrativos. É a partir desse registro que a empresa passará a existir oficialmente. Para as empresas com registro na Junta Comercial, a emissão do CNPJ (RFB) já vai concomitantemente com o registro do contrato social, para as entidades com registro em cartório, deve ser feito o registro no CNPJ após os trâmites cartoriais.

Alguns detalhes são necessários observar, mas o seu contador deve lhe orientar, entre eles, você precisará realizar previamente uma consulta do nome empresarial escolhido, para verificar se já não existe outra empresa registrada com o mesmo nome e existem algumas regras obrigatórias também quanto à escolha do nome empresarial.

Com a REDESIM, um formato de registros integrados utilizados em vários estados, o contrato social já poderá sair com a inscrição municipal e estadual também.

5 – ALVARÁ DO CORPO DE BOMBEIROS MILITAR

O alvará de funcionamento da empresa junto ao Corpo de Bombeiros é obrigatório e será exigido nas etapas seguintes da abertura da sua empresa. Os documentos anteriormente obtidos devem ser apresentados juntamente com alguns requerimentos próprios. Atualmente os acessos e acompanhamentos têm sido feitos de forma online.

6 – INSCRIÇÃO MUNICIPAL E ESTADUAL

A inscrição municipal é obrigatória a todas as empresas. Os documentos já obtidos inicialmente devem ser apresentados, juntamente com alguns requerimentos próprios de cada município.

A inscrição estadual é obrigatória para as empresas comerciais e equiparadas, transportes e alguns serviços como comunicação e energia. Logo após este cadastro, deve se atentar para a solicitação de autorização para emissão da nota fiscal eletrônica e envio das declarações mensais como o Sped Fiscal.

7 – ALVARÁ DE LOCALIZAÇÃO E FUNCIONAMENTO

Após o cadastro no município (CIM – Cadastro de Inscrição Municipal), será emitida uma TLF – Taxa de Licença de Funcionamento que normalmente tem a sua cobrança semestral. Outro importante documento a ser obtido é o alvará de funcionamento. Existe uma relação de documentos específicos a serem apresentados para obtenção deste importante documento.

8 – INSCRIÇÕES EM ÓRGÃOS DE REGULAÇÃO E DE CLASSE

Dependendo das atividades a serem exercidas, existem autorizações específicas de órgãos de vistoria e regulação. Os requisitos são variáveis e dependem de vários outros fatores como o local de instalação, porte da empresa, profissionais envolvidos, entre outros. Entre as inscrições e licenças mais solicitadas, podemos destacar:

Licença ambiental: Expedida por órgãos Municipais e Estaduais de meio ambiente, IBAMA, CIPOMA e CPRH. Geralmente é exigida das empresas que exercem atividade industrial, metalúrgica, mecânica, têxtil, química, de calçados e atividades agropecuárias.

Licença da vigilância sanitária: Obtida em órgãos Municipais, Estaduais e Federais de vigilância sanitária. É exigida principalmente de empresas que atuam no setor de alimentação, medicamentos, cosméticos, porém várias outras atividades necessitam do alvará de funcionamento da vigilância sanitária.

Registros em órgãos de classe específicos da atividade a ser exercida como o da contabilidade (CRC), odontologia (CRO). representantes comerciais (CORE), farmácia (CRF), advogados (OAB), etc.

Outras inscrições também podem ser exigidas em órgãos federais, como Receita Federal, Ministério da Agricultura, Turismo, Pecuária, Abastecimento, Polícia Federal, entre outros.

9 – ENFRENTAR A BUROCRACIA

Abrir uma empresa no Brasil ainda é muito burocrático, portanto, não se desespere se o seu processo de abertura travar em algum destes órgãos, pois é assim mesmo. Estudos revelam que abrir uma empresa no País leva em média 53 dias. Esta burocracia para a plena regularização está entre as maiores do mundo.

10 – ADMINISTRE

Aberta a sua empresa, administre todos os recursos investidos, utilize um sistema de gestão para controle das receitas, despesas, estoques, clientes e fornecedores. Acompanhe seu fluxo de caixa, separe os gastos pessoais dos gastos da empresa, cuide bem de seus colaboradores, faça um pós venda eficiente, ganhe menos, mas ganhe sempre e principalmente, faça valer todo o seu esforço de abrir o negócio dos seus sonhos, não coloque o futuro da sua empresa em risco. No mercado, com esta globalização e com o avanço da tecnologia, tem de tudo por aí, portanto, selecione bem quem serão seus parceiros, seus profissionais e trabalhe firme com foco, força e fé rumo ao seus objetivos.

Se você empresário pretende abrir um CNPJ, abrir uma empresa, montar seu próprio negócio, seja um negócio inovador, seja negócio pequeno a partir de mil reais por exemplo ou mesmo uma empresa maior, abrir um MEI, abrir uma micro empresa (ME), abrir LTDA ou uma sociedade Unipessoal...não deixe de consultar um contador, pela experiência, ele terá dicas valiosas.

Deseja ter o e-book nas suas mãos para revisar quando quiser? Clique Aqui.

Por Fábio Faros Contador – NTW Contabilidade Recife