Criptoativos Regulamentados no Brasil

O QUE É UM CRIPTOATIVO?

O QUE É A BITCOIN?

O QUE É O BLOCKCHAIN?

O QUE É A EXCHANGE?

A INSTRUÇÃO NORMATIVA DA RFB 1.888 DE 07/05/2019 COM VIGÊNCIA A PARTIR DE AGOSTO 2019.

- Dados obtidos em procedimentos de KYC eventualmente realizados; A identificação em due diligence de clientes/investidores ( “Know Your Client -KYC”, ou Conheça seu Cliente). Consiste na exigência legal de que empresas que são ativas no setor de serviços financeiros precisam fazer a due diligence dos clientes para conferir sua identidade e evitar roubo de identidade, fraude, lavagem de dinheiro, financiamento ao terrorismo e demais atos ilícitos.

- Dados dos representantes dos clientes, contendo nome, telefone, e-mail, utilizados na negociação.

- Conta bancária apontada pelo cliente para as transações;

- Registros das transações realizadas entre agosto e dezembro de 2019, devendo a Exchange ou contribuinte sob fiscalização, comprovar os recebimentos e pagamentos em moeda fiduciária.

- Apresentação das notas fiscais emitidas pelos serviços prestados.

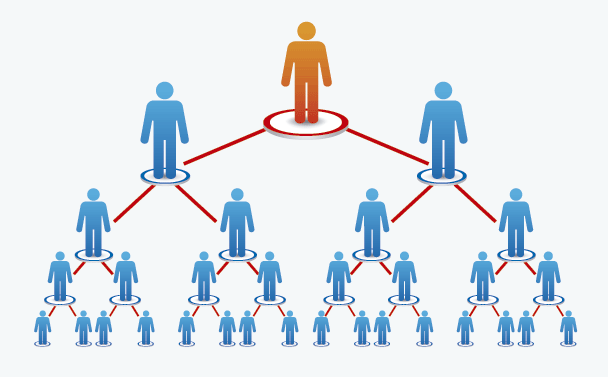

ESQUEMAS DE PIRÂMIDES

- Elevada rentabilidade: retorno financeiro muito acima dos investimentos tradicionais;Garantia nos rendimentos: ainda que diante de operações arriscadas, esses esquemas costumam garantir o retorno prometido sobre o capital investido;Ausência de produto específico: a companhia não deixa claro em quais produtos está investindo.Total anonimato: Promessa de anonimato e não se registram as aplicações em nome dos próprios clientes.Empresa jovem: Muitas com menos de 2 anos no mercado.Marketing arrojado: Divulgação de ostentações e poder são uma praxe neste estilo de empresa.Empresa irregular: Atua como uma corretora, porém sem qualquer registro em órgãos reguladores como a CVM e a B3 (a bolsa de valores brasileira), algumas não têm sequer os registros legais básicos necessários.Elevada rentabilidade: retorno financeiro muito acima dos investimentos tradicionais;

- Garantia nos rendimentos: ainda que diante de operações arriscadas, esses esquemas costumam garantir o retorno prometido sobre o capital investido;

- Ausência de produto específico: a companhia não deixa claro em quais produtos está investindo.

- Total anonimato: Promessa de anonimato e não se registram as aplicações em nome dos próprios clientes.

- Empresa jovem: Muitas com menos de 2 anos no mercado.

- Marketing arrojado: Divulgação de ostentações e poder são uma praxe neste estilo de empresa.

- Empresa irregular: Atua como uma corretora, porém sem qualquer registro em órgãos reguladores como a CVM e a B3 (a bolsa de valores brasileira), algumas não têm sequer os registros legais básicos necessários.

Ainda que alguns se aventurem em atuar nesta rentável economia mundial de criptoativos, vale a pena alertar que embora as transações não sejam facilmente rastreáveis pelas autoridades fiscais do Brasil, o aumento patrimonial dos investidores pode sim e sem muita dificuldade. A RFB (Receita Federal do Brasil) através dos cruzamentos de dados, já recebe informações do departamento de trânsito nacional dos veículos adquiridos por CPF ou CNPJ, as instituições financeiras enviam as informações das contas bancárias, os cartórios enviam as informações sobre imóveis, da mesma forma as informações sobre barcos, aeronaves, joias e investimentos. E como se não bastasse todo este “Big Brother” fiscal, as redes sociais são também acessadas nas investigações. Estes elementos são a base para o desbaratamento das pirâmides e operações fraudulentas.

ENTRAVES PARA REGULAMENTAÇÃO

Desde o início dos anos 80 que os estudos criptográficos direcionavam para um novo formato de negociações financeiras, dentro de um universo digital que pudesse disponibilizar aos usuários uma maior liberdade e anonimato em sua transações. Neste universo, não é possível aferir com precisão a origem dos recursos negociados, podendo advir dos diversos formatos ilícitos da sociedade como drogas, desvios financeiros, corrupção, terrorismo, jogos de azar, etc.

Muitos economistas e estudiosos do mundo financeiro regular e digital, vêm este universo do mercado de criptoativos como bolhas especulativas. É uma economia passível de fraudes e manipulações, haja visto que a ausência de regulações e controles, são elementos favoráveis aos mais espertos e armadilhas aos incautos e aos sedentos por resultados rápidos e elevados. Além disto, os ganhos diretos nestas operações, são centralizadas naqueles que desenvolvem, pois são os tutores e aqueles que mineram que são os disseminadores no mercado.

De acordo com uma reportagem da revista Época, de acordo com uma pesquisa feita em 2016 pela Associação Internacional de Securitizadoras, 55% das empresas securitizadoras que participam da associação, desde aquela época que já trabalhavam em pesquisas e desenvolvimentos em Blockchain. As instituições financeiras tradicionais também estão muito interessadas, pois os criptoativos são alternativas potenciais para substituir as transações bancárias tradicionais ou pelo menos abocanhar uma boa fatia deste mercado. Até outras negociações com bens móveis e imóveis podem ser realizadas através de criptoativos. Talvez este filão de mercado seja um dos principais entraves políticos à regulamentação dos criptoativos.

O outro entrave à regulamentação parte dos próprios usuários das plataformas que continuam a fazer negócios cada vez mais relevantes, sem tributação, sem holofotes, sem fronteiras e em franco crescimento no mundo. Estes investidores vão fugir das regulamentações e sempre estarão em busca de ambientes mais favoráveis e sem lei.

O CAMINHO DA REGULAMENTAÇÃO PARA O SETOR

O caminho para obtenção da regulamentação para o setor obviamente terá que seguir o trajeto inverso eliminando os entraves existentes.

Os três pilares terão que ser quebrados ou pelo menos reduzidos e adequados:

- A descentralização obrigatoriamente terá que passar por uma fonte de controle institucional. As Exchanges nacionais já realizam este papel. Com algumas adequações de controles equiparados aos existentes no mercado tradicional poderá facilmente resolver este impasse. Temos por exemplo, As leis e regulamentações contra o Money Laundering (AML) que exigem que os bancos e outras instituições financeiras que emitem crédito ou permitem que os clientes abram contas de depósito, sigam as regras para garantir que não estejam ajudando na lavagem de dinheiro e operações ilícitas.

- O anonimato poderá dar lugar à utilização de procuradores legalmente constituídos ou cadastros próprios que protejam as operações de origens ilegais dos recursos.

- O custo zero das operações dará lugar a alguma taxação e tributação que não inviabilize as operações.

Não será possível a união de todos os envolvidos neste processo de regulação, pois se sabe que alguns não querem sair desta zona de conforto à margem da regularidade, mas se todos que se interessam se unirem, poderão formatar um projeto amplo e defensável.

Mesmo diante da crise gerada pela pandemia do Covid-19 no Brasil, nada impediu o avanço do mercado de Bitcoin no País. O volume negociado nas corretoras continua crescente nos últimos anos. Segundo o site “Distrito.me”, as corretoras brasileiras de Bitcoin declararam ter movimentado 395,209.48 Bitcoins de 01/04/2019 a 31/03/2020 que, na cotação de 31/03/2020, cujo valor do Bitcoin no Brasil era de R$ 32.950,97, equivale a pouco mais de R$ 13 bilhões. Só no primeiro trimestre de 2020, o mercado transacionou 93,653.57 Bitcoins, equivalentes a R$ 3 bilhões na mesma cotação. Para fins de comparação, o mercado de Bitcoin movimentou cerca de R$ 113 milhões em todo ano de 2015. No auge de euforia, em 2017, o consolidado foi de R$ 8,3 bilhões. Já na “crise do Bitcoin” em 2018, o volume foi de R$ 6,79 bilhões. Em um espaço de 5 anos, o mercado cresceu mais de 11.424% em termos de volume.

No Japão por exemplo, os criptoativos já foram inseridos em uma nova categoria legal e devem ser registrados na Agência de Serviços Financeiros do Japão, o órgão regulador previsto no primeiro passo descrito. No Brasil, o Banco Central não regula as moedas virtuais justamente porque elas não são emitidas ou garantidas pela instituição. A CVM (Comissão de Valores Mobiliários) ainda é bastante cautelosa, porém já permite que alguns fundos operem indiretamente no mercado dos criptoativos desde que devidamente regulamentados no seu País sede. No Brasil, poucos fundos estão registrados na CVM, são pioneiros quatro deles da Hashdex e dois da BLP. A diferença entre eles é o perfil, mas ambos funcionam como fundos multimercados, que têm a maior parte do patrimônio na segurança de títulos de renda fixa e uma parcela minoritária flutuando no risco. Apesar das diversificações nos criptoativos, percebe-se que a Bitcoin ainda é o paradigma deste mercado, pois quando este cai, todas as outras tendem a companhá-lo.

Esses números refletem os motivos pelos quais o governo já começa a normatizar o setor de criptoativos visando trazer à tributação, este volume de recursos e penalizar aqueles que continuam distantes de qualquer regulamentação de suas atividades operacionais. Só assim será possível proteger a sociedade dos fraudadores do sistema.